En este artículo analizaremos el Estado de Flujos de Caja con cierto grado de detalle:

Si le preguntas cuánto es dos más dos a un matemático, te dirá que ha comprobado que la respuesta es única y que está acotando el resultado. Si le preguntas lo mismo a un contable, su respuesta será cerrar puertas y ventanas y preguntarte en voz baja que cuánto quieres que dé.

El Estado de Resultados y el Balance se pueden manipular de ciertas maneras según nos convenga para que diga lo que queremos. Acelerar o frenar la depreciación, usar un método de inventario u otro, retrasar el pago a proveedores o reconocer ingresos que todavía no se han producido, etc.

Para evitar que nos mientan, lo mejor es recurrir al Estado de Flujos de Caja (Cash Flow statement en inglés), y ahí donde vemos de dónde viene y a dónde va el dinero. Follow the Money.

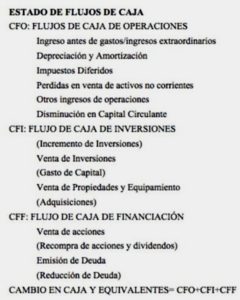

El Estado de Flujos de Caja, se divide en tres partes: Flujos de Caja de las Actividades Operacionales (CFO), Flujos de Caja de Inversión (CFI) y Flujos de Caja de Financiamiento (CFF), que reflejan las tres categorias de operaciones porque puede entrar o salir el dinero. Por la operativa habitual de la empresa, por las inversiones que haga la misma y por el uso que haga de sus finanzas.

En una situación de equilibrio, el resultado de CFO debe ser igual a la suma de CFI y CFF. Es decir, la empresa debe ganar con su negocio habitual como mínimo lo suficiente como para financiarse e invertir en su negocio lo que tenga que invertir para que éste siga funcionando.

Si el resultado es positivo, genial, maravilloso, la empresa tiene capacidad operativa para cubrir sus necesidades y más. Si por el contrario es negativo, malo, la empresa no está gestionando bien su negocio, la operativa habitual no es suficiente para cubrir las necesidades de financiación y de inversión de la misma. Apaga y vámonos.

Ahora pasemos a describir cada una de ellas:

En el CFO incluimos el beneficio neto y le sumamos la depreciación, porque esto no implica salida de caja, los incrementos en el capital circulante y los impuestos que figuran como pagados pero todavía no se han abonado. Así sabremos el dinero que tenemos, el resultado debe ser positivo, de lo contrario estaría cerrada.

La siguiente partida, CFI, es donde vemos cómo utiliza el dinero para mantener o ampliar el negocio. Aquí va el gasto en capital (propiedades y equipamiento), la venta de inversiones financieras (acciones y bonos de terceros), las adquisiciones de la empresa, etc.

Es importante en esta partida, compararlo con el dato de depreciación, para saber si se está invirtiendo en reponer la maquinaría obsoleta y compararlo a su vez con los datos de CFI y amortización de la competencia. ¿Está invirtiendo al mismo ritmo que la competencia?, ¿no?, ¿por qué?, ¿la empresa va mal y está perdiendo posiciones?, ¿deprecia mucho más que los demás?, ¿lo hace para reducir artificialmente sus beneficios?, ¿su CFI es mayor por qué está adquiriendo empresas para diversificar en vez de invertir en su negocio existente? Éstas son algunas de las preguntas que Vd. Como inversor tendrá que hacerse a la hora de valorar correctamente el flujo de caja de inversiones.

En el último apartado de todos, el CFF, encontramos el detalle del dinero que ha salido destinado a financiar la actividad de la empresa. Otra cosa importante aquí es el pago de dividendos, es decir cómo retribuye la empresa a los accionistas, a la gente como Vd. Que arriesga su dinero para que la empresa tenga un capital inicial con el que operar. Es importante en esto ver también que la política de dividendos no sea muy agresiva y pueda descapitalizarse la empresa, es decir que se dedique tanto al accionista que la empresa se quede sin reservas suficiente para afrontar nuevos retos.

El otro apartado del CFF es el pago de deudas financieras o emisión de deuda. Lo normal es que el CFF sea negativo, pero eso tenemos que mirarlo con mucho cuidado cuando es positivo. El hecho de que el CFF en un determinado año sea positivo, puede deberse a que la empresa ha emitido deuda y habrá que preguntarse, ¿cómo afectará esa emisión al porvenir de la firma?, ¿en qué van a invertir el dinero que han recibido de sus bonistas?, ¿ampliación de negocio?, ¿repago de otros bonos? son sólo algunas de las preguntas sobre las que deberá reflexionar.

Con esto ya finalizamos nuestro viaje por todos los Estados Financieros y tiene Vd. las herramientas suficientes para ser capaz de empezar a analizar los datos de empresas sin que los números le parezcan chino y hacerse una idea de si quiere o debe invertir en ese valor que esté mirando ahora.

Al final podrás encontrar la Estructura de Flujos de Caja.

Si desea ver como le puedo ayudar a entender mas en detalle clic en CURSO TALLER ONLINE ANÁLISIS ECONÓMICO Y FINANCIERO EN LA PRACTICA

(*) Dr. Juan Báez Ibarra – Máster y Doctor en Contabilidad por la Fundación Getulio Vargas (FGV) y Universidad de San Pablo (USP) del Brasil, respectivamente. Instructor nacional e internacional en Finanzas, Contabilidad, Riesgos Financieros, Productos y Mercados Financieros, ALD y Gestión Integral de Riesgos. Amplia experiencia Académica y Profesional.